Actualización trimestral del Reporte de Estabilidad Financiera – septiembre de 2024

La principal función de estos documentos es suministrar información semestral sobre las vulnerabilidades y riesgos del sistema financiero. Las opiniones y posibles errores son responsabilidad exclusiva del autor y sus contenidos no comprometen la Junta Directiva del Banco de la República.

En este documento se realiza una actualización de los principales riesgos que afronta el sistema financiero local. En particular, se evalúa la evolución trimestral de las vulnerabilidades que fueron identificadas en el Reporte de Estabilidad Financiera del primer semestre de 2024: i) cambios súbitos en las condiciones financieras globales; ii) materialización del riesgo de crédito; y, iii) deterioro del desempeño de las instituciones financieras. Adicionalmente, esta actualización busca informar a los participantes de los mercados financieros y al público general sobre los principales mitigantes de estos riesgos e introducir algunos de los análisis que se realizarán con más profundidad en los Informes Especiales de Estabilidad Financiera1 y el Reporte de Estabilidad Financiera del segundo semestre de 2024.

1. Primera vulnerabilidad: cambios súbitos en las condiciones financieras globales

A septiembre de 2024, la probabilidad de reducción en la tasa de política de la Reserva Federal de los Estados Unidos ha aumentado, incrementando la posibilidad de que las condiciones financieras externas se tornen más laxas para finales de 2024.

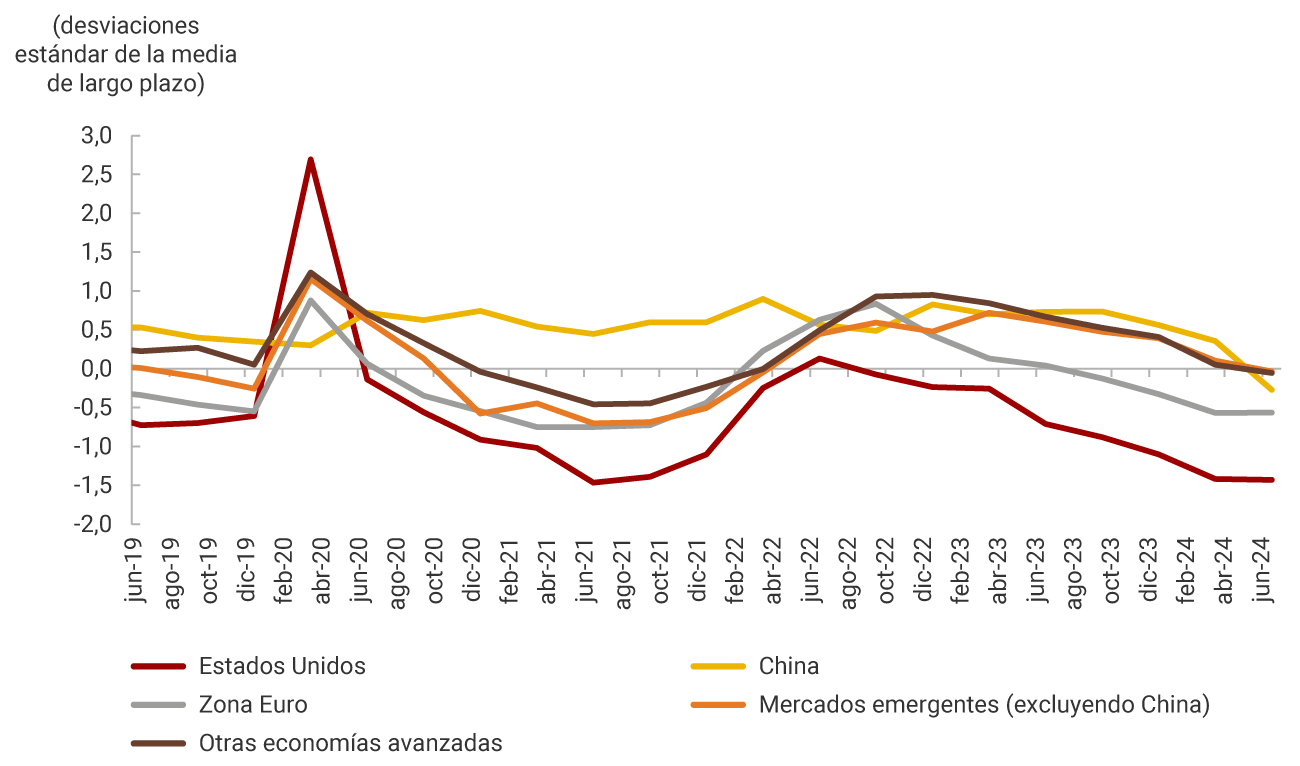

Este relajamiento, que ha sido generalizado para las principales economías avanzadas y emergentes (Gráfico 1), se ha dado en un entorno de resultados económicos adversos que ha impactado negativamente la volatilidad del mercado y el apetito por riesgo de los agentes, situación que podría reducir el efecto positivo de menores tasas de fondeo externas. Por otro lado, la posibilidad de un escalamiento de los conflictos geopolíticos podría impactar potencialmente el ritmo de disminución de las tasas de interés en los mercados globales y las expectativas de crecimiento económico mundial. La interacción del efecto positivo de menores tasas esperadas y los efectos negativos de una mayor aversión al riesgo lleva a que este riesgo se haya mantenido inalterado en los últimos tres meses.

A agosto de 2024, no se han evidenciado impactos negativos en la volatilidad de los precios de mercado, la percepción del riesgo soberano o el tipo de cambio local, derivados de cambios en las condiciones financieras externas.

Sin embargo, se ha observado volatilidad en los volúmenes transados del mercado de deuda pública por cambios en las ponderaciones de algunos fondos de referencia de deuda soberana internacional en los que los bonos de Colombia han perdido representatividad2. Esto ha llevado a que los inversionistas extranjeros hayan exhibido salidas y posteriores recuperaciones en sus tenencias de títulos de tesorería (TES), llevando a un ligero cambio en su participación en dicho portafolio (19,7 % a agosto de 2024 frente a 20,5 % tres meses atrás). Por su parte, las administradoras de fondos de pensiones y cesantías se han consolidado como el principal inversionista en este mercado (30,6 % a agosto), situación que ha aumentado su exposición al riesgo de mercado de estos títulos.

2. Segunda vulnerabilidad: materialización del riesgo de crédito

Como se anticipó en el último Reporte de Estabilidad Financiera, los indicadores de deterioro de la cartera han mostrado mejorías para consumo y microcrédito, revirtiendo la tendencia creciente que mostraban tres meses atrás. A pesar de lo anterior, continúan en niveles altos respecto al promedio de los últimos cinco años. Recientemente, se ha observado una recomposición del riesgo hacia las modalidades de vivienda y comercial.

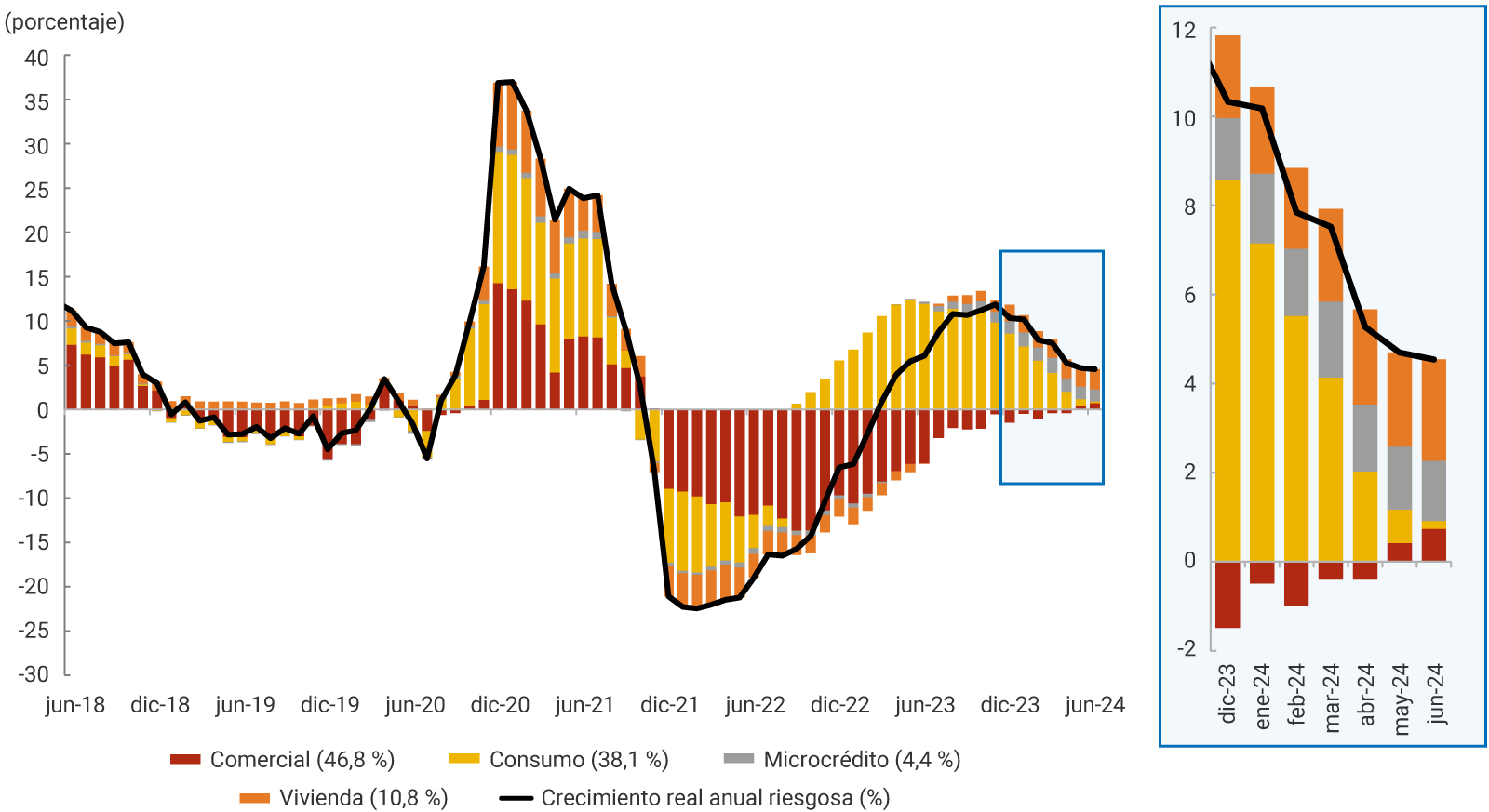

La corrección de las carteras vencidas3 de consumo y microcrédito se han traducido en menores indicadores de calidad por mora (ICM)4 en el último trimestre. En particular, para la primera los crecimientos de la cartera vencida pasaron a registrar contracciones reales. Si bien la morosidad se mantiene en niveles altos con respecto a su historia, se ha observado una reversión de la tendencia creciente que presentaban los ICM de estas carteras a inicios de 2024, junto con una menor morosidad para los últimos desembolsos de la cartera de consumo. Por su parte, al analizar el crecimiento de la cartera riesgosa5 se observa que la modalidad de vivienda contribuye de manera importante a la dinámica reciente y comercial pasó a contribuir positivamente por primera vez desde finales de 2021 (Gráfico 2). Lo anterior coincide con lo analizado en el último Reporte de Estabilidad Financiera, en el que se identificó que los bajos niveles de actividad que se han registrado los últimos años en el mercado de vivienda y el menor nivel de inversión en la economía, podrían afectar el crecimiento de las firmas. Un mayor detalle de este análisis se presentará en el Informe Especial de Estabilidad Financiera: Análisis de la cartera y del mercado inmobiliario en Colombia. Adicionalmente, en el Reporte de la Situación del Crédito de junio de 2024, un porcentaje importante de intermediarios manifestó tener condiciones de otorgamiento más restrictivas para estas modalidades, lo que, junto con la dinámica prospectiva de la cartera riesgosa, indicaría que los establecimientos de crédito (EC) se han anticipado a posibles deterioros. El Informe Especial de Estabilidad Financiera: Riesgo de crédito, analizará en detalle los factores determinantes de la morosidad en el pasado reciente.

En cuanto a los hogares, se han registrado reducciones recientes en su razón de deuda a ingreso, continuando con la tendencia decreciente observada desde 2022.

Consistente con el bajo crecimiento de las carteras de consumo y vivienda, y en línea con las expectativas consignadas en el último Reporte de Estabilidad Financiera, los indicadores de apalancamiento de los hogares han continuado su senda decreciente, alcanzando niveles no observados desde 2015. A pesar de lo anterior, la carga financiera de los hogares que accedieron a nuevos créditos, definida como el porcentaje del ingreso disponible destinado al pago de las obligaciones financieras, se mantiene ligeramente por encima de su promedio histórico. Esta dinámica y sus principales determinantes se desarrollarán en detalle en el Informe Especial de Estabilidad Financiera: Posición financiera de los hogares.

3. Tercera vulnerabilidad: deterioro del desempeño de las instituciones financieras

Con respecto a la salud financiera de los establecimientos de crédito, se ha observado una estabilización de la tendencia decreciente que venía mostrando la rentabilidad, en un contexto de amplios niveles de liquidez y capital.

Pese a que el número de establecimientos de crédito que exhiben una rentabilidad del activo (ROA) negativa sigue siendo elevado (Gráfico 3), la reciente recuperación del margen de intermediación6 por menor provisionamiento y costos de captación, ha llevado a una estabilización del indicador agregado, que podría anticipar futuras recuperaciones de la utilidad de estas entidades. Por su parte, los indicadores de capital y de liquidez de los establecimientos de crédito se mantienen por encima de los mínimos regulatorios, por lo que no se vislumbran amenazas relevantes para la solidez de estas entidades en el corto plazo. No obstante, cambios recientes en la metodología de cálculo de las tasas de interés de usura de algunas modalidades de crédito, sumado a iniciativas legislativas que podrían impactar los mecanismos de cobranza y la información disponible de los establecimientos de crédito para hacer seguimiento al riesgo de crédito, podrían representar riesgos a la recuperación de la utilidad de estas entidades. Por su parte, las instituciones financieras no bancarias (IFNB) continúan exhibiendo altos niveles de rentabilidad, comparables a los observados antes de la pandemia. Por último, los fondos de inversión colectiva sin pacto de permanencia registraron un aumento en su liquidez, con indicadores que continúan por encima de los mínimos regulatorios. A nivel consolidado, los conglomerados colombianos con presencia en Centroamérica también han mostrado mejores perspectivas de rentabilidad, liquidez y solvencia. Sus entornos operativos y perspectivas de desempeño se analizarán en el Informe Especial de Estabilidad Financiera: Coyuntura macroeconómica y financiera en Centroamérica.

Algunos establecimientos de crédito con baja representatividad en el sistema bancario local han adoptado estrategias de fondeo agresivas consistentes con objetivos de expansión al mediano plazo.

Las altas tasas de captación en depósitos a la vista (e. g., cuentas de ahorro) ofrecidas por estas entidades, sumadas a menores necesidades de fondeo en depósitos a término (e. g., CDT), han llevado a mayores participaciones de los depósitos a la vista en el pasivo de los intermediarios crediticios. Esta dinámica podría repercutir en las condiciones de competencia por depósitos en el mercado, situación que se analizará en detalle en el Informe Especial de Estabilidad Financiera: Concentración y competencia en los mercados de depósitos y crédito.

En resumen, durante el último trimestre se ha registrado un comportamiento favorable frente a las vulnerabilidades identificadas en el Reporte de Estabilidad Financiera del primer semestre de 2024.

En particular, se ha visto una menor materialización del riesgo de crédito con perspectivas de mejora en las carteras de consumo y microcrédito. Esto ha repercutido en una mejora en los márgenes de intermediación y una estabilización en la rentabilidad de las entidades. Con respecto a las condiciones financieras externas, se considera que la exposición del sistema financiero a esta vulnerabilidad se mantiene relativamente estable.

En cumplimiento de sus objetivos constitucionales y en coordinación con la red de seguridad del sistema financiero, el Banco de la República continuará monitoreando de cerca el panorama de estabilidad financiera y tomará las decisiones necesarias para garantizar el adecuado funcionamiento de la economía, facilitar los flujos sostenibles de recursos suficientes de crédito y liquidez y promover el buen funcionamiento del sistema de pagos.

Tabla 1. Principales indicadores del sistema financiero

Nota: Los crecimientos reales se calcularon utilizando el índice de precios al consumidor (IPC) sin alimentos.

| Indicadores | Marzo de 2024 | Junio de 2024 | Promedio últimos 5 años |

|---|---|---|---|

| Establecimientos de crédito | |||

| Crecimiento real del activo | -5,98 % | -3,68 % | 3,29 % |

| Crecimiento real de las inversiones | -2,35 % | 6,71 % | 3,91 % |

| Crecimiento real de la cartera total | -6,59 % | -5,74 % | 2,46 % |

| Crecimiento real de la cartera comercial | -5,49 % | -4,34 % | 1,37 % |

| Crecimiento real de la cartera de consumo | -11,84 % | -11,51 % | 3,35 % |

| Crecimiento real de la cartera de vivienda | -0,61 % | 0,45 % | 4,93 % |

| Crecimiento real de la cartera de microcrédito | 2,87 % | 1,39 % | 2,55 % |

| ICM de la cartera total | 5,79 % | 5,75 % | 4,95 % |

| ICM de la cartera comercial | 3,61 % | 3,71 % | 3,91 % |

| ICM de la cartera de consumo | 8,42 % | 8,08 % | 5,82 % |

| ICM de la cartera de vivienda | 7,09 % | 7,43 % | 6,33 % |

| ICM de la cartera de microcrédito | 10,05 % | 9,63 % | 7,17 % |

| ROA | 0,70 % | 0,69 % | 1,40 % |

| Solvencia total | 17,57 % | 17,64 % | 18,14 % |

| Solvencia básica | 14,49 % | 14,64 % | 14,00 % |

| IRL a 30 días | 208,37 % | 194,63 % | 204,27 % |

| CFEN Grupo 1 | 113,51 % | 114,80 % | 110,03 % |

| CFEN Grupo 2 | 117,24 % | 119,90 % | 114,93 % |

| Instituciones financieras no bancarias | |||

| ROA - Comisionistas de bolsa | 4,50 % | 5,57 % | 4,57 % |

| ROA - Administradoras de pensiones | 12,21 % | 13,63 % | 12,13 % |

| ROA - Sociedades fiduciarias | 18,09 % | 17,66 % | 17,67 % |

| ROA - Seguros generales | 3,06 % | 3,28 % | 1,87 % |

| ROA - Seguros de vida | 2,60 % | 2,70 % | 2,46 % |

| IRL FIC a 30 días | 347,02 % | 373,37 % | 394,15 % |

| Valor portafolio de los FIC | COP 95,89 billones | COP 97,65 billones | COP 72,98 billones |

| Endeudamiento hogares | |||

| Carga financiera de nuevos créditos - Bancos | 34,70 % | 38,83 % | 36,87 % |

| Deuda a ingreso disponible* | 32,09 % | 31,90 % | 35,87 % |

* Por disponibilidad de información, este indicador corresponde a dic-23 y mar-24.

1 ↑ Estos informes se publicarán a finales de septiembre e inicios de octubre de 2024.

2 ↑ JP Morgan confirmó la inclusión de la India en el índice GBI-EM Global Diversified a finales de junio de 2024. La ponderación inicial se irá ampliando hasta alcanzar una ponderación del 10 % en el índice en marzo de 2025. Esto se ha traducido, y continuará traduciéndose, en una reducción en la ponderación de los bonos colombianos del índice. Lo anterior repercutiría principalmente en las posiciones de aquellos inversionistas que son considerados “indexados”, es decir, aquellos que siguen el comportamiento del índice dentro de su portafolio. El impacto sería menos notorio para aquellos inversionistas que no siguen este índice de referencia.

3 ↑ Esta se define como la cartera que presenta una mora superior a 30 días.

4 ↑ El ICM se define como la razón entre cartera vencida y cartera total.

5 ↑ Esta se define como la cartera con calificación diferente de “A”.

6 ↑ El margen de intermediación se define como la diferencia entre ingresos y egresos por intereses.