Como complemento al Blog publicado el 7 de noviembre de 2023, en esta nueva entrada se continúa con la reseña de la Nota Técnica elaborada por dos miembros de la Junta Directiva del Banco de la República —Bibiana Taboada y Mauricio Villamizar. El segundo tema que aborda la Nota se refiere al mandato que recae sobre el Banco de la República, el cual tiene una importancia crucial para el diseño de la política monetaria. Con respecto a dicho mandato, la Corte Constitucional en sentencia de 1999 determinó que la obligación del Banco de preservar el poder adquisitivo de la moneda debe considerar otros objetivos económicos, como el crecimiento y el empleo. Estos objetivos están estrechamente relacionados, puesto que los costos inflacionarios a corto plazo inciden en los costos de producción y empleo a mediano y largo plazo.

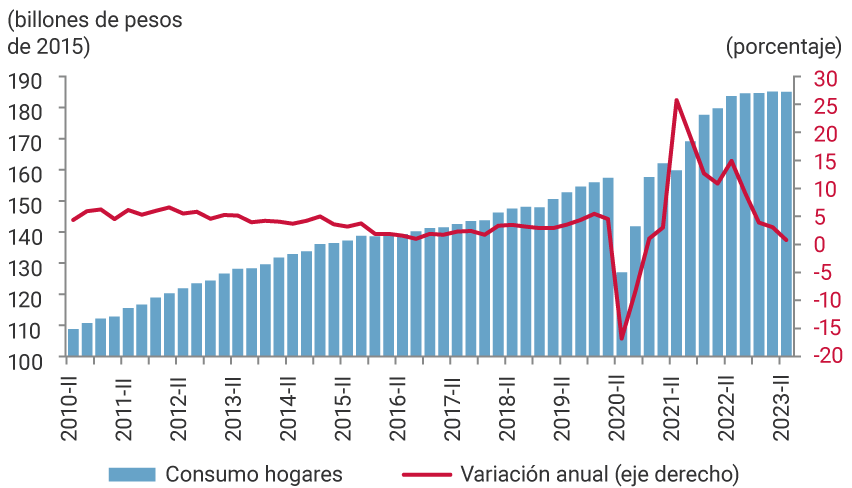

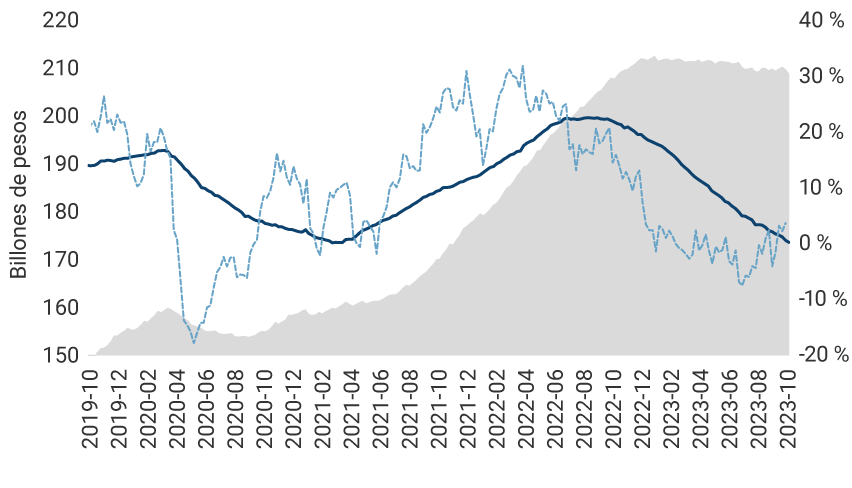

Para concretar el análisis, conviene empezar por definir el objetivo principal de la política monetaria. Este radica primordialmente en mantener el poder adquisitivo de la moneda tratando a la vez de lograr el mayor crecimiento sostenible posible y mitigar la volatilidad de los ciclos económicos. Al respecto, es importante subrayar que un crecimiento por encima de lo sostenible puede generar un sobrecalentamiento de la economía, lo que a su vez conduce a un mayor riesgo de crisis futuras y a una reducción en la producción a largo plazo. Lo que ocurrió en el caso colombiano después de la pandemia y en especial en el año 2022 se ajusta a este patrón, puesto que la producción superó su nivel potencial (según estimaciones del equipo técnico del Banco), lo que generó un desbalance entre oferta y demanda agregadas que se tradujo en una brecha de producto históricamente alta. En gran parte ello obedeció al alto nivel de consumo de los hogares, como se puede observar en el Grafico 1, el cual muestra en el panel izquierdo la dinámica del gasto de consumo de los hogares y, en el derecho, el saldo y el crecimiento de la cartera de consumo.

Gráfico 1: Gasto de consumo de los hogares y evolución de la cartera de consumo

Gasto de consumo final de los hogares

(trimestral y variación anual)

Fuente: DANE, cálculos del Banco de la República.

Cartera bruta de consumo

Saldo, variación anual y variación anualizada 4 semanas

Fuente: Banco de la República, cálculos con información del Formato 281 de la Superintendencia Financiera de Colombia.

La experiencia reciente de la economía colombiana en materia de crecimiento e inflación reafirma que, para que los objetivos de crecimiento económico y empleo sean compatibles con la meta de inflación, se requiere un crecimiento sostenible que contribuya a preservar la estabilidad de precios. Aquellas economías con tasas de inflación altas y prolongadas experimentan costos elevados en términos de crecimiento y equidad, enfrentan dificultades en el financiamiento a largo plazo, tienen distorsiones en la asignación de recursos y generan redistribuciones desfavorables para los estratos de ingresos bajos de la población. En contraste, cuando la inflación es baja, los precios futuros son más predecibles, lo que se refleja en tasas de interés reales más bajas que facilitan el desarrollo y la permanencia de mercados de financiamiento a largo plazo, y favorecen una asignación más eficiente de recursos.

Sin embargo, especialmente cuando se presentan los llamados choques de oferta en el corto plazo (véase el blog del 7 de noviembre de 2023), pueden surgir tensiones entre los objetivos de estabilidad de precios y crecimiento —o entre los objetivos de crecimiento de corto y largo plazo. Un concepto útil para medir esta tensión es la "tasa de sacrificio" entendida como la magnitud del producto de corto plazo que se requiere sacrificar para reducir la inflación y generar un crecimiento sostenible en el largo plazo. Este concepto también se puede interpretar como la inflación adicional que se debe permitir para lograr un mayor crecimiento en el corto plazo a costa de un menor crecimiento en el futuro. Esta última interpretación puede ilustrar mejor la complejidad del debate, especialmente cuando se consideran diferentes horizontes temporales.

La pregunta relevante es entonces la siguiente. ¿Es mejor lograr un mayor crecimiento hoy y a cambio, permitir una inflación más persistente y elevada, así como un menor crecimiento en el futuro? Para dar una respuesta adecuada a esta pregunta hay que considerar al menos tres componentes que influyen en esta decisión. El primero tiene que ver con la credibilidad de la política monetaria, que como se explicó en el Blog anterior, aumenta su efectividad y en ese sentido disminuye la tasa de sacrificio. En efecto, cuando la política monetaria es creíble, las expectativas de precios de los agentes son consistentes con la meta de inflación, lo que permite ajustes más pequeños a la tasa de interés y menores costos en crecimiento de corto plazo. El segundo tiene que ver con el horizonte de tiempo relevante para el cual se deben maximizar los recursos de la sociedad. Para los bancos centrales, el horizonte de estos objetivos generalmente supera los mandatos de gobierno, debido a que valoran altamente el bienestar de la sociedad en el futuro. Bajo estas circunstancias, es posible que se realicen ajustes más rápidos (y a veces dolorosos a corto plazo) que conduzcan hacia una senda estable de crecimiento. Y el tercero, es la consideración de los amplios rezagos que tiene la política monetaria sobre el producto (9-12 meses) y la inflación (12-18 meses) para alcanzar su efecto total. Esto hace necesario revisar constantemente los resultados que están al alcance de la política monetaria en distintos horizontes temporales y diferenciarlos de aquellos que ya responden a las políticas adoptadas en el pasado.

Al final, las decisiones de política monetaria están encaminadas a lograr la estabilidad de precios y un nivel de crecimiento económico sostenible en el largo plazo, lo que se traduce en el mayor bienestar posible para los colombianos. En línea con este objetivo, los ajustes a las tasas de interés se calibran según la credibilidad que logre mantener el Banco, de la cual depende la magnitud del ajuste monetario requerido y la correspondiente tasa de sacrificio. Cuando se tiene una desviación importante de la inflación con respecto a la meta, que el Banco ha establecido en 3 % con un rango de más o menos un punto porcentual, la temporalidad de la convergencia hacia esa meta también permite ajustar las decisiones teniendo en cuenta los rezagos con los que actúa la política monetaria.