Canales de transmisión de la política monetaria

Cuando la Junta Directiva del Banco toma una decisión sobre el nivel de la tasa de interés de intervención, una persona del común se puede hacer preguntas como: ¿y eso sí me afecta?, o ¿esa tasa cómo controla la inflación? Aunque las respuestas a estos interrogantes parecerían complicadas, en realidad no lo son. Basta con identificar las vías por donde transita el efecto que tiene un cambio en la tasa de interés del Banco hasta llegar a incidir en el ritmo de crecimiento de los precios. En esta publicación identificaremos cuatro de esas vías principales, las cuales se conocen como canales de transmisión de la política monetaria.

Un poco de contexto

| Para entender los canales de transmisión debemos tener en cuenta tres aspectos fundamentales: | |

|---|---|

| 1. | El objetivo principal del Banco dictado por la Constitución de 1991 es: “velar por el mantenimiento de la capacidad adquisitiva de la moneda”. Para cumplir este mandato, tiene a su cargo la formulación y ejecución de la política monetaria [Econo-cimiento sobre Política Monetaria], cuyo objetivo es mantener una inflación baja y estable y propender por un crecimiento económico sostenido. |

| 2. | La herramienta principal con la que cuenta la Junta Directiva para influir en la variación de los precios al consumidor es la tasa de interés de intervención [Econo-cimiento sobre Tasa de interés de intervención]. Esta tasa es la mínima que el Banco está dispuesto a cobrarles a las entidades financieras por la liquidez que les suministra, generalmente a un día. |

| 3. | Además de la liquidez que el Banco de la República ofrece al mercado, los intermediarios financieros también se pueden prestar entre ellos, y lo hacen a unas tasas muy similares a la tasa de intervención. Estas se conocen como las tasas de interés de corto plazo1/ y el objetivo operativo del Banco es lograr que estas tasas estén alineadas con la tasa de intervención, buscando que a las entidades financieras les sea indiferente pedirle prestado a las demás entidades o al Banco de la República. |

Canales de transmisión

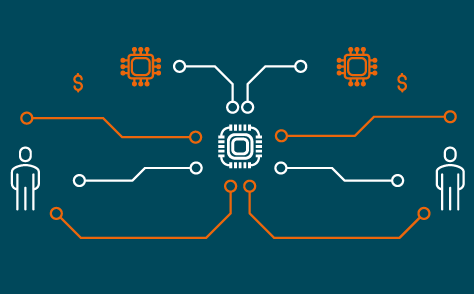

Cuando la Junta Directiva toma una decisión sobre el nivel de la tasa de interés de intervención, inicia una cadena de acontecimientos que, con cierto rezago y por diferentes vías, terminan influyendo en la demanda agregada de la economía y en la variación del nivel de precios. Estos sucesos es lo que conocemos como los canales de transmisión de la política monetaria.

Para entender los diferentes canales, en adelante vamos a suponer que la decisión tomada por la Junta Directiva es un incremento de la tasa de intervención como consecuencia de un pronóstico de inflación que supera la meta de largo plazo (3%) por razones diferentes a factores transitorios de oferta.

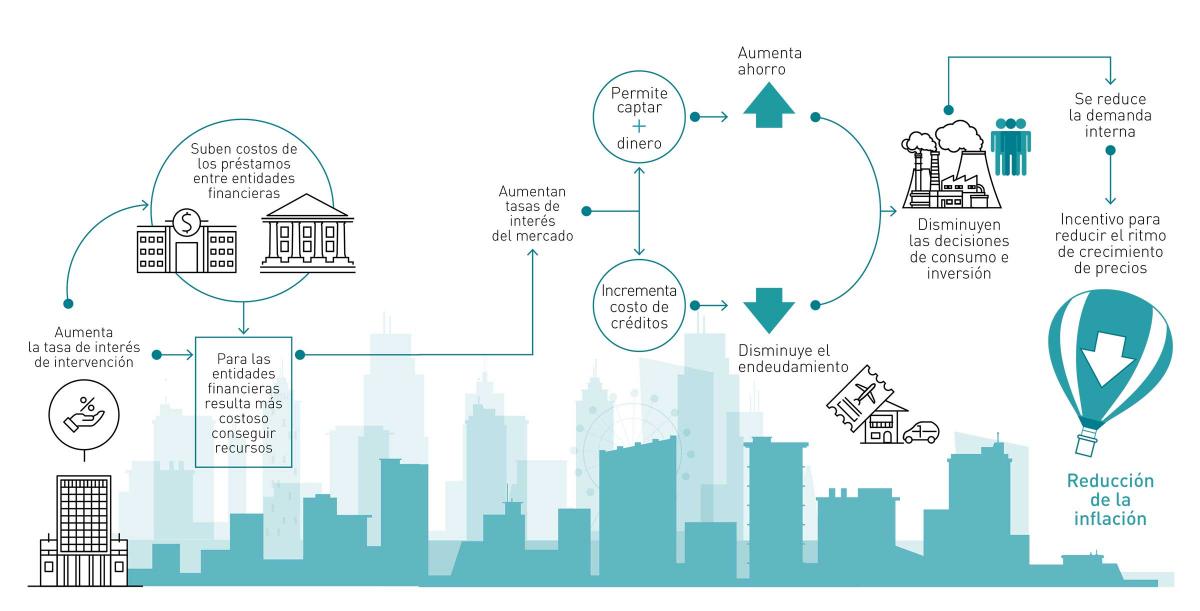

Canales de tasa de interés y de crédito

Como ya se anotó, un aumento de la tasa de interés de intervención se transmite casi de inmediato a las tasas de interés de corto plazo y, por consiguiente, los costos de los préstamos entre entidades financie- ras también estarían aumentando. Puesto que para las entidades financieras ahora les resulta más costoso conseguir recursos con el Banco de la República o en el mercado interbancario, cabe esperar que la primera decisión que tomen para conseguir más liquidez sea la de aumentar las tasas de interés a diferentes plazos a la cual remuneran nuestros depósitos o los instrumentos financieros, con el fin de captar más dinero de los clientes y no tener que pedir recursos (ahora más costosos). En esta situación, los agentes económicos (como nosotros) tendrán incentivos para aumentar sus depósitos, lo cual contribuye a que disminuyan sus decisiones de consumo e inversión, es decir, se generaría un menor gasto (demanda interna) en la economía. El efecto esperado de este canal es que, debido a la menor demanda en la economía, algunos vendedores de bienes o servicios disminuyan los precios para incentivar sus ventas, con lo cual, por esta vía se estaría reduciendo el ritmo de crecimiento de los precios.

El siguiente canal que actúa, está asociado con las tasas de interés de crédito. Por esta vía, cuando una entidad financiera comience a reconocer más dinero a sus clientes por los depósitos y, además, pagar más intereses por la liquidez solicitada al Banco o a las entidades financieras, lo lógico es que también incremente las tasas de interés de los distintos tipos de créditos que nos ofrecen (como los de consumo, tarjetas de crédito, hipotecario o comerciales). Al enfrentarse a tasas de interés de los créditos más altas, las empresas terminarían posponiendo sus planes de inversión, y los hogares reducirían sus planes de endeudamiento para financiar la compra de bienes y ser- vicios. De esta manera, los gastos de inversión y de consumo caerían (demanda interna) y, por tanto, la inflación tendería a disminuir.

Canal de tasa de interés y de crédito: ejemplo gráfico

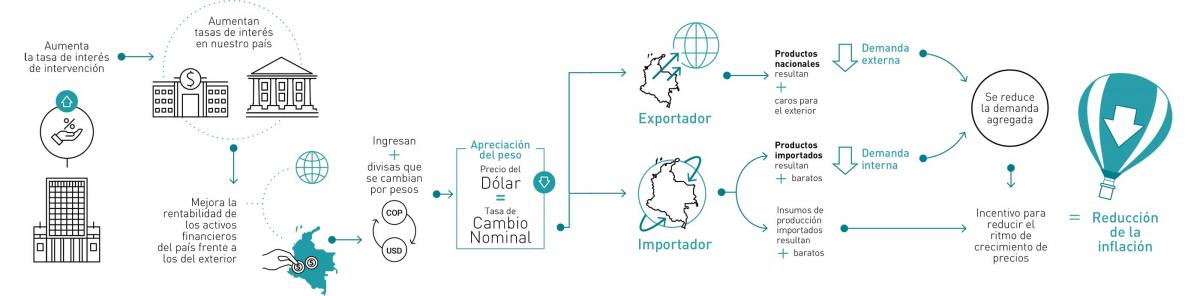

Canal de la tasa de cambio

Al continuar con nuestro ejemplo, y entendiendo que cuando la Junta Directiva incrementa su tasa de interés de intervención induce un aumento en las tasas de interés del mercado, esto podría contribuir a que mejore la rentabilidad relativa de los activos financieros del país frente a los del exterior, haciendo más atractivo invertir en Colombia, con lo cual ingresarían divisas (dólares) que se cambiarían por pesos. En el momento que aumenta la cantidad (oferta) de dólares disponibles en el mercado colombiano de divisas, el precio del dólar tiende a disminuir, presentándose una apreciación del peso (disminución de la tasa de cambio nominal). En esta nueva situación se tienen efectos diferentes, dependiendo del sector que se analice: exportador o importador.

- Exportador: al reducirse la tasa de cambio, los productos nacionales para los extranjeros resultan más costosos que antes, haciendo que deban pagar más dólares por las compras de estos productos. Esta situación genera una reducción de la demanda externa de nuestros bienes y servicios exportados, haciendo que la demanda total (agregada) disminuya y, por tanto, una disminución de las presiones sobre la inflación.

- Importador: si se presenta una reducción de la tasa de cambio (apreciación), los productos importados resultarían más baratos que antes, debido a que se pagarían menos pesos por cada dólar que paguen en sus compras. Asimismo, los productos nacionales que usan insumos importados en su proceso de producción también se verían favorecidos de una tasa de cambio más barata. Esta situación haría que estos productos bajaran de precio y, por consiguiente, la inflación.

En el agregado, el impacto de este canal en el crecimiento a corto plazo y en la inflación al consumidor dependerá de la proporción de la demanda total del país que sean bienes o servicios exportados e importados. Así, si estos últimos son considerables, será mayor el traspaso de los ajustes de la tasa de cambio a la inflación2/.

Canal de la casa de cambio: ejemplo gráfico

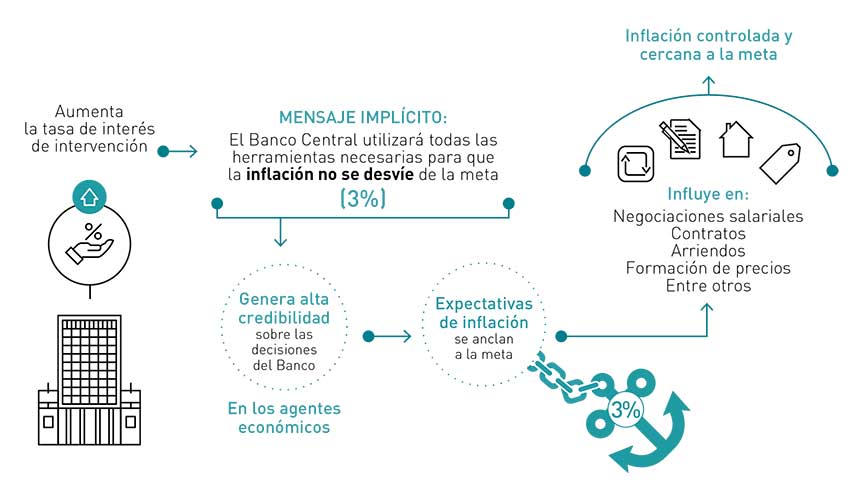

Canal de las expectativas

En el esquema actual de política monetaria, denominado inflación objetivo, la credibilidad que tengan los agentes económicos en que las acciones de política monetaria del Banco de la República sí conduzcan la inflación hacia su meta puntual de 3% tiene una importancia significativa, debido a que las expectativas de inflación cumplen un papel preponderante en la formación de precios, las negociaciones salariales, de contratos y de arriendos, en parte, porque muchas de estas negociaciones están atadas a la inflación (esto se conoce como indexación).

Cuando las expectativas de inflación se consolidan, es altamente probable que estas incidan en el comportamiento de los agentes económicos y, por ende, en el ritmo de crecimiento de los precios, el cual debería ser cercano a la meta establecida por el Banco de la República. En nuestro ejemplo, cuando la Junta Directiva incrementa su tasa de interés de intervención, está enviando un mensaje claro a los agentes económicos: el banco central utilizará todas las herramientas y tomará todas las decisiones necesarias para que la inflación no se desvíe de la meta del 3%; así, si la credibilidad en las acciones del Banco es alta, las expectativas de inflación se anclarán en la meta fijada por la Junta Directiva del Banco de la República.

Canal de las expectativas: ejemplo gráfico

_______

1/ Por ejemplo, el indicador bancario de referencia a un día (IBR overnight) y la tasa de interés interbancaria (TIB).